Ильясов Ф. Н. Формула прогрессивного налога на основе закона Вебера

// Социальные исследования. 2016. №4. С. 17-25.

Фархад Назипович Ильясов * независимый исследователь, кандидат философских наук по специальности «прикладная социология»

АННОТАЦИЯ

В статье дается теоретическое обоснование и предлагается простая формула расчета прогрессивного подоходного налога на основе закона Вебера. В формуле используется четыре показателя, величины которых устанавливаются законодателем: а) минимальный доход, облагаемый налогом; б) минимальная ставка налога; в) максимальная ставка налога; г) величина дохода, после которого налог не увеличивается. Пятый показатель – налоговый дифференциальный порог, определяется эмпирически. В статье приводится сравнение величин налогов, исчисленных по №65-ФЗ и по предлагаемой формуле.

Ключевые слова: закон Вебера; налоговый дифференциальный порог; прогрессивный подоходный налог

Прохождение статьи: Поступила: 21.11.2016. Принята: 14.12.2016. Опубликована онлайн: 28.12.2016

1. Введение

Идея нахождения оптимального и/или справедливого размера налога возникла давно, как и сам институт налогообложения. Платон в «Законах» отмечает: «...надо ...законодателю установить пределы бедности и богатства» [Платон, 1972], т.е. государство должно осуществлять контроль над дифференциацией доходов населения. Адам Смит (1776) указывал, что граждане должны платить налоги пропорционально их доходам [Смит, 1962: 588]. В «Манифесте Коммунистической партии» говорится о «высоком прогрессивном налоге» [Маркс, Энгельс, 1955].

Одним из обоснований прогрессивного налога является тезис о том, что доходы индивида получаются только благодаря использованию ресурсов общества. Никто, живя полностью автономно («на необитаемом острове»), не сможет в одиночку стать состоятельным человеком. Имеющий больше доходов гражданин в общем случае использует больше общегосударственных ресурсов – рабочую силу (на воспроизводство которой тратятся государственные ресурсы), социальную, политическую и экономическую инфраструктуру. Его недвижимость, предприятия, иная собственность, находятся под охраной полиции и вооруженных сил государства и чем они больше, тем требуют больших затрат на охрану. Налоги – плата за «пользование государством» и чем больше это «использование», тем больше надо за него платить. Другим основанием прогрессивного налога является идеи социальной справедливости и взаимопомощи.

До настоящего времени не найдено признанного алгоритма построения эффективной системы налогообложения. Понятно, с увеличением ставки налогов, величина налоговых сборов сначала увеличивается до некоторого оптимального значения, а затем уменьшается. Артур Лаффер (Arthur Laffer) предположил, что эта зависимость описывается плавной кривой (параболой) с максимальной величиной налоговых сборов в точке с «оптимальной» величиной ставки налога, эта кривая получила название кривая Лаффера (Laffer curve). Однако это лишь умозрительная гипотеза, никак не связанная с эмпирическими данными и которую нельзя проверить опытным путем (в виду невозможности создания «контрольной группы»). Существуют различные подходы к построению системы налогообложения, см. например: [Аткинсон, Стиглиц, 1996], Однако попытки построения формул, описывающих зависимость между доходом и размеров налога, пока не привели к признанным результатам, см., например: [Ремизов, 2008].

Измерение зависимости величины собираемых налогов от налоговых ставок остается нерешенной задачей. Например, после введения действующей в настоящее время в РФ ставки пропорционального налога в размере 13%, стала увеличиваться сумма налоговых сборов. Ряд экспертов предположили, что увеличение сбора налогов произошло вследствие введения указанной ставки пропорционального налога в 13%. Однако, как известно: «после» не значит «вследствие». Возможно, в обществе был общий тренд на увеличение налогов вследствие адаптации бизнеса к существующим в РФ условиям, в результате повышения эффективности работы налоговых органов и т.д. Нельзя категорично исключать того, что рост налогов происходил бы и при прогрессивной шкале. Более того, возможно, что при прогрессивном налоге рост собираемости налогов был бы большим, нежели при пропорциональном, во всяком случае, нет позитивных оснований отрицать такую возможность.

Целью статьи является: а) дать теоретическое обоснование и предложить формулу прогрессивного подоходного налога на основе закона Вебера; б) сравнить распределения по размеру налогов, полученных на основе закона РФ «О подоходном налоге с физических лиц» №65-ФЗ от 31.03.1999 г., и рассчитанного по предложенной формуле.

2. Закон Вебера и социальная психофизика

Психофизика — это отрасль, занимающаяся вопросами восприятия человеком силы различных сигналов. На экран телевизора можно вывести шкалы изменения яркости или звука. Важно указать – при их регулировании они изменяются не постепенно, а скачкообразно, в соответствии с законом Вебера, – на величину так называемого «дифференциального порога», таким образом, чтобы при каждом нажатии кнопки человек воспринимал различие в величине сигнала.

Дифференциальный порог (ДП) – это такая минимальная величина изменения силы сигнала, которую способен обнаружить испытуемый. В процентном отношении к исходной величине сигнала – ДП величина постоянная. Например, звуковой дифференциальный порог равен 1/10, т.е. изменение звука человек способен обнаружить только когда он изменяется (увеличится или уменьшится) на 10%. Аналогично человек воспринимает вес, высоту звукового тона и проч.

Закон Вебера описывается формулой: ΔI / I = const ;

где: I – исходная величина силы сигнала, ΔI – обнаруживаемая величина изменения силы сигнала. ΔI – называется дифференциальным порогом.

Измерением величин социальных стимулов занимается социальная психофизика. Проведённые автором в разные годы исследования и эксперименты показали, что восприятие величин экономических стимулов также подчиняется законам социальной психофизики, см., например: [Ильясов, 1993]. В частности, восприятие величин таких стимулов как зарплата, доход, цена. Здесь, правда, речь идёт не об изменении абсолютных значений, т.к. они формально очевидны, а о величине качественных различий, например, между ценами на разные сорта товара или между уровнем дохода разных потребительских (статусных) групп. Например, результаты вторичного анализа данных разных социологических исследований, проведённых в советское время, показали, что в восприятии людей того времени, для того, чтобы перейти в вышестоящую доходную группу, надо было увеличить свой доход на 30-33%. Т.е. доходный дифференциальный порог (ДхДП) составлял 30-33%.

3. Формула расчета прогрессивного подоходного налога

Выделяются два основных вида подоходного налога: пропорциональный и прогрессивный. При пропорциональной системе налог взимается в определенной пропорции от дохода, независимо от величины дохода. Например, 13%. При прогрессивной шкале процент налога увеличивается в определенной прогрессии пропорционально доходу. Простая поразрядная прогрессия – размеры дохода и налога группируются по определенным интервалам.

Общий принцип прогрессивного налога можно изложить так: насколько доход человека превышает минимальный доход, настолько же больший налог он должен платить. Единственная проблема, которую необходимо решить, это установить – «насколько больше» должен быть налог, определить некий повышающий коэффициент (показатель прогрессии) и алгоритм его использования, то есть предложить формулу вычисления величины налога.

В восприятии размера налога можно выделить налоговый дифференциальный порог (НДП) – отражающий качественные различия в восприятии величины налога, обозначим его как ?IN. Формула прогрессивного налогообложения на основе закона Вебера представляет собой геометрическую прогрессию с показателем прогрессии ?IN.

Помимо величины ?IN нужно определить значения еще двух показателей: минимальную и максимальную величину налога. Вероятно, здесь возможна разработка каких-то методик для их измерения, но пока таких признанных методик нет. Потому эти величины устанавливаются произвольно, исходя из неких интуитивных ощущений лиц, разрабатывающих и принимающих решения, при этом существенную роль может играть величина прожиточного минимума.

Исходя из изложенных соображений, можно предложить использовать следующую сравнительно простую формулу вычисления пропорционального налога. Параметры, принятые для создания модели, аппроксимирующей (приблизительно рассчитывающей) размеры подоходного налога, установленного № 65-ФЗ:

1. Минимальный доход, облагаемый налогом.

2. Минимальная ставка налога.

3. Максимальная ставка налога.

4. Величина дохода, после которого налог не увеличивается.

Налог на доход рассчитывается по следующей формуле:

Ti = Tmin + (INi ÷ INmin × ΔIN); (1)

где:

Ti – величина исчисляемого подоходного налога в %;

Tmin – минимальная ставка подоходного налога в %;

INi - величина полученного дохода в руб.;

INmin – минимальная величина дохода, с которой начинается налогообложение, руб.;

ΔIN (НДП) – налоговый дифференциальный порог (величина его измеряется эмпирически);

В формуле, приближенно описывающей № 65-ФЗ, приняты следующие значения:

Tmin = 12%.

INmin = 30 0000 руб.

ΔIN = 1,3.

Подставляем приведенные значения в формулу (1), она принимает следующий вид;

Ti = 12 + (INi ÷ 30 000 × 1,3); (2)

Как видно из формулы (2), для расчета подоходного налога вводится значение только одного показателя: INi – размер полученного дохода.

Для полноты модели принимается условие: при доходе выше определенного уровня, налог не увеличивается. Максимальная сумма налога, установленная ФЗ-65 равна 42%. В предлагаемой модели расчета такая величина налога взимается с дохода 642 857 р. После дальнейшего увеличения дохода величина налога не меняется и остается равной 42%.

4. Иллюстрация предлагаемой формулы прогрессивного налога

Для иллюстрации возможностей предлагаемой формулы (2) прогрессивного налога было произведено ее сравнение с системой прогрессивного налогообложения, установленной законом РФ «О подоходном налоге с физических лиц», №65-ФЗ от 31.03.1999 г. (см. табл.).

Табл. Ставки подоходного налога с физических лиц, установленные Федеральным законом от 31.03.1999 г. № 65-ФЗ *

| Размер совокупного облагаемого дохода, полученного в календарном году | Ставка налога в федеральный бюджет, % |

Ставка налога в бюджеты субъектов РФ |

До 30 000 руб. |

3 |

9% |

От 30 001 до 60 000 руб. |

3 |

2 700 руб. + 12% с суммы, превышающей 30 000 руб. |

От 60 001 до 90 000 руб. |

3 |

6 300 руб. + 17% с суммы, превышающей 60 000 руб. |

От 90 001 до 150 000 руб. |

3 |

11 400 руб. + 22% с суммы, превышающей 90 000 руб. |

От 150 001 до 300 000 руб. |

3 |

24 600 руб. + 32% с суммы, превышающей 150 000 руб. |

От 300 001 руб. и выше |

3 |

72 600 руб. + 42 процента с суммы, превышающей 300 000 руб. |

* [Федеральный закон…, 1999] 1

Как видно из данных, приведенных в табл., система расчета налогов в ФЗ №65 от 31.03.1999 г. носит «ступенчатый» характер и сравнительно сложна для вычисления. В законе не дается объяснения «идеологии вычисления», эмпирического обоснования, принятых ставок подоходного налога. Можно полагать, что система ставок построена на основе некоторых интуитивных представлений разработчиков закона.

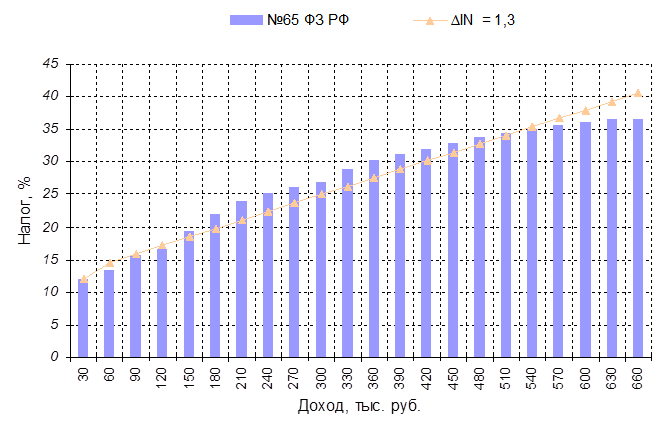

На рис. приведено соотношение величин ставок налогов на доход, рассчитанных в соответствии с ФЗ №65 и по формуле (2). Для иллюстрации использована произвольная группировка по доходам с интервалом в 30 т.р.

Рис. Соотношение величин подоходного налога, рассчитанных по №65-ФЗ РФ от 31.03.1999 г. и по формуле (2), при ΔIN = 1,3

С дохода около 90 тыс. процент налога увеличивается, а с дохода 540 тыс. уменьшается по ФЗ №65, в сравнении с формулой (2), то есть «средний класс» облагается чуть выше чем «нижний» и «верхний», что типично для ряда систем налогообложения.

Приведенное сравнение доходов и размеров налога по №65-ФЗ и по формуле, основанной на законе Вебера, дает основания полагать возможным использование формулы (1) в практике налогообложения. Кроме того, предлагаемая формула (1) имеет понятное идеологическое обоснование, которое может обеспечить приятие предлагаемого подхода налогоплательщиками.

Литература

Аткинсон Э. Б., Стиглиц Дж. Э. Лекции по экономической теории государственного сектора. М.: Аспект-пресс. 1996. – 832 с.

Ильясов Ф.Н. Статусная теория цены (базовые подходы к формированию концептуальной модели). М.: Институт социологии РАН. 1993. - 118 с.

Маркс К., Энгельс Ф. Сочинения. 2-е изд. Т. 4. М.: Государственное издательство политической литературы. 1955.

Платон. Сочинения Т. 3, Ч. 2. М.: Мысль, 1972. С. 219.

Ремизов Н. П. Экономическое обоснование формулы расчета пропорциональной налоговой ставки // Финансовые исследования. 2008. №3. С. 53-59.

Смит А. Исследование о природе и причинах богатства народов. М.: Соцэкгиз. 1962. – 684 с.

Федеральный закон от 31.03.1999 г. № 65-ФЗ. О внесении изменений и дополнений в Закон Российской Федерации «О подоходном налоге с физических лиц». Онлайн ресурс: http://www.kremlin.ru/acts/bank/13647 Дата обращения: 18.11.2016.

The formula of a progressive tax on the basis of Weber's law

Farkhad Nazipovich Iliassov *

* - An independent researcher. PhD in «Applied Sociology»

Email: iliassov.farkhad@yahoo.com

Abstract

The article provides a theoretical basis and offers a simple formula for calculating a progressive income tax on the basis of Weber's law. The formula uses four parameters whose values are set by the legislator: a) the minimum taxable income; b) the minimum tax rate; c) the maximum rate of tax; g) the amount of revenue, after which the tax is not increased. The fifth component - the tax differential threshold is determined empirically. The article provides a comparison of taxes calculated according to the law of the Russian Federation No. 65-FZ and by the proposed formula.

Keywords: the law of Weber; the tax differential threshold; a progressive income tax

References

Atkinson A. B., Stiglitz J. E. Lectures on Public Economics. Moscow: Aspekt-press. 1996. 832 p. (Russ. ed.)

Iliassov F. N. Statusnaya teoriya tseny (bazovye podkhody k formirovaniyu kontseptual'noi modeli). Moscow: Institut sotsiologii RAN. 1993. 118 p. (In Russ.)

Marks K., Engels F. Manifesto of the Communist Party. Sochineniya. 2-d ed. Vol. 4. Moscow: Gosudarstvennoe izdatel'stvo politicheskoi literatury. 1955. (Russ. ed.)

Platon. Sochineniya. Vol. 3. Ch. 2. Moscow: Mysl', 1972. P. 219. (Russ. ed.)

Remizov N. P. Ekonomicheskoe obosnovanie formuly rascheta proportsional'noi nalogovoi stavki. Finansovye issledovaniya. 2008. No 3. P. 53-59. (In Russ.)

Smith A. An Inquiry into the Nature and Causes of the Wealth of Nations. Moscow: Sotsekgiz. 1962. 684 p. (Russ. ed.)

Federal'nyi zakon ot 31.03.1999 g. № 65-FZ. O vnesenii izmenenii i dopolnenii v Zakon Rossiiskoi Federatsii «O podokhodnom naloge s fizicheskikh lits». Available online: http://www.kremlin.ru/acts/bank/13647

1 Этот закон утратил силу, см.: Федеральный закон от 05.08.2000 г. N 118-ФЗ.

© 2016 Автор

ISSN 2500–0020

Journal of Social Research